iDeCoの概要や22年10月以降の制度改正など自身の勉強もかねて中年サラリーマン目線で解説してみました!

(まずはここから理解)年金制度は3階建てです!

下記に厚労省の資料をベースに年金制度を簡略化した図を作成しました。

1階部分の”国民年金”と2階部分の”厚生年金”がいわゆる公的年金となります、老後の生活の基本を支えるのが重要な目的です。またさらに万が一の場合、遺族・障碍者年金などの給付もあり保険としての機能も備わっています。

※よく年金は払い損、破綻するなどと言って、支払いしない方もいるように聞きますが、遺族、障碍者、寡婦年金など保険としての機能が備わっていますので、払える方はしっかり支払っておくべきです。

一方で、3F部分は原則会社や個人の任意加入であり、老後の各人のニーズ”豊かな老後生活をしたい”などに対応するという目的とされています。

iDeCoについて 概要や税金面でのメリットなどなど

iDeCoの概要

iDeCoは前述のとおり、年金制度の3Fに該当する、”より豊かな老後生活を実現するため”に設けられた、私的年金の制度です。20歳以上から加入が可能で、”自分自身で掛け金を拠出”し、”自分自身で運用”し、”60歳以降に受け取る”というものです。個人の金融資産を預金から株式などの投資へと拡大させたいという国の政策もあり、様々な税制面でのメリットがあります。

月々の掛け金と税制面のメリット

iDeCoにおける月々の掛け金と税制面でのメリットの概要は以下の通りです、個人的には本当にメリット?と思うところもあるので併せて記載しました。

1) 毎月の掛け金について

会社員の場合は確定給付年金(DB)や企業型の確定拠出年金(DC)との兼ね合いもあり結構複雑です、おそらくDCにMAXで掛け金をかけている場合は、iDeCoへの加入は難しいと思われます。

2022年10月1日からの制度改正により加入要件が緩和されますので、DB、DCの制度がある会社に勤められている場合は、自身のDC年金の掛け金を確認したり、総務や人事などの担当部署へ確認されるのが良いと思います。

| No | 対象 | 上限額(月) | 備考 |

| 1 | 自営業者など | 68,000円 | 国民年基金に加入している場合は、合算での上限額となります |

| 2 | 主婦(夫)などの被扶養配偶者 | 23,000円 | |

| 3 | 会社員 企業型の年金制度に未加入 | 23,000円 | |

| 4 | 会社員 企業型確定拠出年金(DC)に加入 | 20,000円 | 企業型DCの掛け金(上限55,000円)と合わせて55,000円が上限 |

| 5 | 会社員 企業型の確定拠出年金と確定給付年金の両制度に加入 | 12,000円* | 企業型DCの掛け金(上限27,500円)と合わせて、27,500円が上限 |

2)制度改正による加入要件緩和

これまでは1)の表のNo3,4の企業型の確定拠出年金(DC)に加入している場合、その年金規約によりiDeCoに加入できないケースが多かったのですが、22年10月1日より規約にかかわらず、iDeCo加入できるようになります。ただし、上記表のとおり上限額があり、結果として加入できないケースがあります。

また2024年12月1日より、1)の表のNo5の上限額が12,000円から20,000円と増加します。ただしこちらも注意が必要で、確定給付年金(DB)の会社側の拠出額によっては、すでに12,000円で加入していたものが、減額する必要が生じたり、場合によっては拠出できなくなるケースもあるようです。この辺りは企業によって違うので、各人で確認する必要があるようです。

2) 税制面のメリットについて

① 掛け金は所得控除の対象となります

これが最大のメリットだと個人的には感じています。

たとえば上記の表のNo1の会社員でiDeCoで毎月23,000円拠出している方の場合で所得税率10%が適用されているとすると、単純計算で実質2,300円の節税効果があります。

② 運用益には非課税

通常株式投資や利子、先物取引などの運用益には所得税および住民税として約20%の税金が徴収されますが、iDeCoについては課税されません。

あくまでも利益が出た場合ですので、運用益が生じなければ何もメリットもなく、損失がでればただ損をしただけということになります。つまり、運用益が出た人だけが享受できます。

③ 一時金の場合は退職所得控除、年金の場合は公的年金控除が適用されます。

退職所得は通常の所得とは別に勤続年数に応じて特別に優遇された税制があります、また年金についても所得や年齢に応じて控除額が設定されてります。

でもちょっと立ち止まって考えると、、、(個人的には)これが”税制面のメリット”というのがどうしても理解ができません、、、なぜなら保険的な性格が強い公的年金と違い、iDeCo(企業型のDCもそうですが)は自分のお金を積み立てて運用してそれを受け取ります、当然リスクを負って運用しますので損をした場合なんかは、受け取り額はすべて自分のお金(元本)です、それに税金をかけるというのがそもそも??です。

とはいいつつも、現行はそういう制度ですので、将来受け取る際の受け取り方法には留意して、なるべく税金は少なくすることが必要です、長くなるので記載はできませんが、一時金で受け取るケースのシミュレーションについて下記のサイト(知るぽると)がわかりやすいので、興味ある方は参考にしてください。

https://www.shiruporuto.jp/public/document/container/taishokukin_unyo/taishokukin_unyo004.html

iDeCoに加入すべき人は?また加入するには?

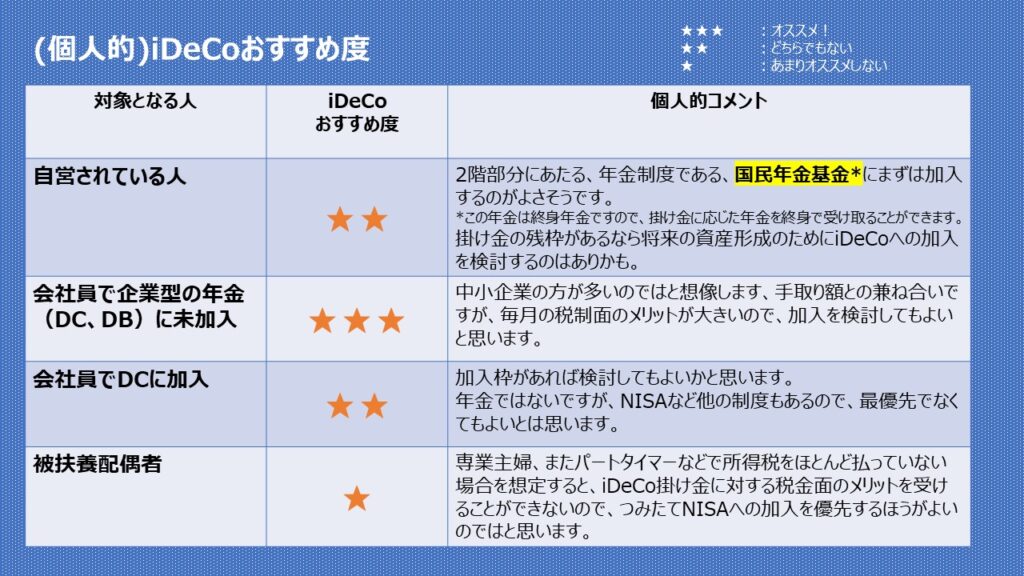

iDeCo加入オススメ度(個人的意見です)

あくまでも個人的に考えたiDeCoの加入オススメ度一覧です。

企業年金(DC,DB)が導入されていない会社に勤めている人にはオススメの制度かなと思いました。

とはいえ、各個人により状況はさまざまであり、以下のようなおおざっぱなケースだけでは一概に判断できませんが、コメントとあわせて参考にしてもらえると嬉しいです。

iDeCoの加入方法と手数料

結論からいうと、iDeCoはネット証券会社や銀行などの金融機関からで加入できます。

金融機関より手数料が違いますので、注意が必要です。

| 加入者が払う手数料月額 | ①取扱い金融機関 への手数料 | ②国民年金基金連合会 への手数料 | ③事務委託先金融機関 への手数料 |

| ①+②+③ | 金融機関による | 105円 | 66円ぐらい |

上記の通り内訳をみると、①の取り扱い金融機関の手数料以外はほぼ固定となりますので、171円は固定、あとは金融機関次第となります。

銀行の窓口でパンフレットなどを見ると、月額合計で500円前後(年間6,000円程度)が多いようですが、野村證券などは自社の手数料を0円にしていたり、銀行でも他の取引次第では手数料が割引や0円にあるケースもあるようです。

細かい話ですが、iDeCoは自分で商品を選んで自分の責任で運用します、しかも積み立てのみ、やっと積み立てた10万円を3%で運用してやっと年間3,000円です、当然手数料はよく確認したほうがよいと思います。

以上、最後まで読んでいただきありがとうございました。

コメント