マンションか戸建てか?そもそも賃貸か持ち家か?住宅についてはいろいろ迷うところですね。

私は大阪で2回マンションを購入し売却(会社員あるあるで家を買うと転勤)しました、そして2022年4月に3回目となる中古戸建を購入しました。

戸建ての購入は初めてなので、いろいろ気づきなどもあったりしたので、記録もかねて記載していきます!

前回は家探しから購入の申し込みまでを記載しましたので、今回は契約締結と住宅ローンの手配までの記録です。

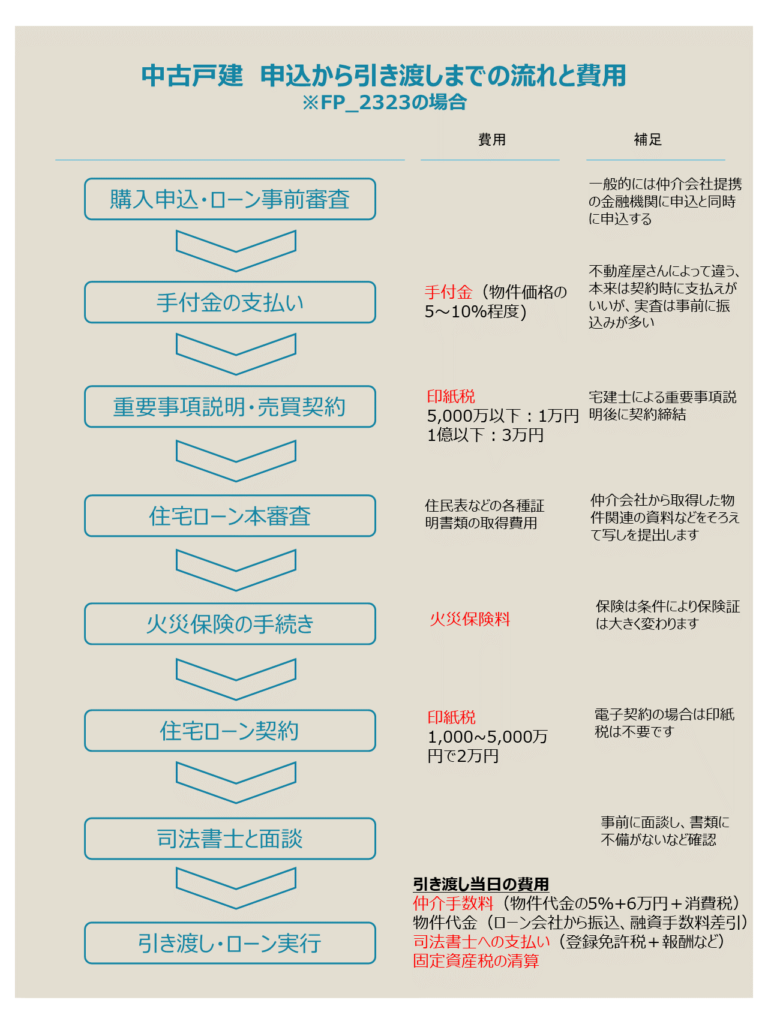

購入申込から引き渡しまでの流れ

まずは引き渡しまでの大まかな流れです。

物件価格や、ローンの金額で変動しますが、引き渡しまでにかかる諸費用としては手付金、印紙税、火災保険、仲介手数料、司法書士(登録免許税、印紙税、報酬など)への支払い、住宅ローン手数料、固定資産税の清算などが必要となります。

※僕の場合(多少節約の努力はしましたが)物件価格に充当した手付金を除いて約350万円程度の諸費用がかかりました。

- 手付金として物件価格の5~10%程度

- 売買契約書の印紙税(通常1~3万円程度)

いざ契約締結!

内覧後すぐに『購入申込書』を記載、住宅ローンの事前審査が下りて、無事購入が内定すると、すぐに契約の締結という流れになります。とにかく鉄は熱いうちに打てのごとく早いです。(僕は申し込みから3日後でした!!)

そしてその契約までに必要なお金が、手付金です、申し込みをして3日後までに2~300万円のお金を支払います、金額は原則双方の合意で決めれるものですが、一般の住宅の売買では価格の5~10%程度で、きっちり〇%分というよりも、その割合に近い額で切りのいい価格で設定されていることが多いようです。

手付金は、通常は引き渡し時に物件価格に充当されます。ただしこちらの都合(住宅ローンの不認可によるものを除く)で売買不成立となれば、その手付金は売主へ支払われ、逆に売主の都合で契約が流れた場合は、手付金の返還+同額の解約金が支払われることになります。

いよいよ契約締結です、私は仲介会社のオフィスで行いました、まずは『重要事項の説明』(重説)があり、同時に『重要事項説明書』が交付されます。これは宅地建物取引士が実施する必要があります。どうでもいいですが、僕の時はイケメンの若い担当者がイケメンな写真の宅建免許証を机に置いて、丁寧に説明をしてもらいました。

そして、この『重要事項説明』の後に売主さんと対面で契約の締結です。とにかく穏やかないい売主さんで、終始にこやかな契約でした。

契約には当然『売買契約書』を作成しますが、そこに添付する印紙税、実印を押すので印鑑証明書が必要となります。印紙税は自己負担となり、こちらは物件価格により異なりますが、結構ざっくりした価格体系となっていて、1万円の次が3倍の3万円となります。

こういうこまごましたお金が結構痛いです。

★回答者全員に5000円★新築マンション・新築一戸建て購入者アンケート★2021年1月以降、首都圏・関西・東海にて新築マンションまたは新築一戸建てを購入された方!

■■■■回答者全員に5000円!!■■■■

マイナンバーカードは必須!

契約時には実印を使用するので印鑑証明書が必要ですが、引き渡しまでははもちろん、その後の引っ越し手続きなど、とにかく証明書類を取得しまくります。

この時にほんとうに役に立つのが、『マイナンバーカード』です、まだ発行されていない方も多いようですが、コンビニでいつでも住民票や印鑑証明が取得できます、ワクチン接種証明アプリもマイナンバーカード連携です、取得しない選択肢はないなというのが私の意見です。

住宅ローンの手配

一応、購入当時はCFP受験生のはしくれ、引き渡しまでに時間もありましたので、これまではすべて不動産会社にお任せしていた住宅ローンを、今回は自分で手配をしてみることにしました。

変動金利か固定金利か?

僕は迷わず変動金利の一択です、この記事を書いている時期(2022年11月)は米国の利上げもあり、金利の先高感はありますが、今でも変動金利を選択します。

◆ 本記事を記載している時点(22年11月)の大手銀行の金利水準

| 銀行 | 変動金利 | 固定金利(35年) |

| 三菱UFJ | 0.475% | 1.69% |

| 三井住友 | 0.475% | 2.21%~ |

| みずほ | 0.375% | 1.55% |

変動金利はおおむね同水準、また上記3行の固定金利を見る限りおそらくあまり売る気がないようにも思います、固定金利はやはり『フラット35』での利用が主流のようです。

僕が変動金利にした理由

① すぐに金利は上がらないと考えているから

ニュースなどで海外の金利が急騰し円安となっているのを受けて、金利を上げるべきだ!という論調があり不安になりますが、現在はマイナス金利の状況、住宅ローンの基準金利に大きく影響がでるまでにはある程度の時間がかかるはずです、また細かいことは記載できませんが、賃金が上がらない状態で金利を急に上げると(企業や住宅ローンを抱える人を中心に)大混乱になります。逆に言えば国全体として景気がよくなり賃金が上がれば、金利が上がっても負担できる状態になると考えることができます。(自分の収入が上がるかは別です)

② 途中で売却するから

過去2度住宅を購入し売却している経験もあり、ライフステージ毎に必要な家の規模や立地も異なります、僕は売ることを想定して、多少無理をした金額で立地のよい、流動性が高いだろう(値段次第ですぐに売れる)物件を選びましたので、子育てが落ち着いたら、売却することを想定しています。

③ 5年 125%ルールがある

変動金利の住宅ローンは基本的に急激な支払額の変化を避けるため5年、125%ルールというものがあります。ざっくりですが、金利の見直しは当初5年間行いません、また6年目以降に金利が上がった場合でも、急な支払額の上昇を避けるために、従前の支払い額の125%まで、つまり10万円であれば12万5千円が支払額の上限となります。

というわけで僕は変動金利にしましたが、安心して最後まで払いきりたいという方や、自営業などで『フラット35』のほうが利用しやすいなど、購入した後のことなどよおーく考えて決めて下さい!

ネット銀行の住宅ローンで借りました

リアル店舗のある銀行かネット銀行か?という比較ではなく、単純に自分の年齢や途中で売却するだろうな?という想定のもと、条件を比較してたまたまネット系の住宅ローンが良かったので選んだという感じです。

融資手数料に注目

住宅ローンでは、ついつい金利を重視しがちですが、融資手数料という費用がかかります、これは住宅ローンの実行の際に差し引かれますので、その差し引かれた金額分を別に準備しておく必要があります。

融資手数料の相場は、変動金利の場合一般的には、融資額の2.2%が多いようです。つまり、5,000万円借りると110万円必要となります。ただでさえ仲介手数料や保険など飛ぶようにお金が無くなるので、手数料は抑えたいと思い、手数料の安い銀行を探しました。

◆ 手数料の安い銀行(FP2323しらべ)

| 手数料 | 備考 | |

| ソニー銀行 | 44,000円 | 自己資金10%以上 |

| 楽天銀行 | 330,000円 | |

| 新生銀行 | 50,000円 | 固定金利選択時のみ |

借り入れ当時の金利は記載できませんが、手数料が安い場合は、金利などでカバーしているケースが多く、完済までのトータルコストを計算すると、通常の手数料(2.2%)の金融機関との差はあまりありませんでした、つまり、先に払うか、後に払うかです、しかし当初のコストが低くなるのはかなり魅力的です。

途中で売却することも想定しているので、僕は仲介会社提携のメガバンクと並行して楽天銀行に申込することにしました。

年を取るとがん団信に入れない

仲介会社提携で最も金利が安かった某メガバンクと楽天銀行の両方で本審査が無事通りました、トータルコストでは、某メガバンクが金利面の差で、結構な額でお得という状況でした。

しかし、1点楽天銀行と条件面で大きな差がありました。。。それは『がん団信』でした。

団体信用生命保険、つまり死んだら払わなくていい保険は、両銀行ともに当然付保されていますが、『がん団信』の適用で差があり、某メガバンクでは私の年齢では『がん団信』は適用不可とされました。

楽天銀行では、金利の中に『がん団信』(がんになったら半分免除)が付保されいましたので、結果楽天銀行で契約を進めることにしました。

まとめ

- 購入が決まるとすぐ(数日)に契約となるケースがある

- 手付金や印紙代など契約までにまとまった現金が必要

- 住宅ローンは金利だけでなく(融資)手数料などの諸費用も比較

- がん団信などの保険は年齢や健康状態により金融機関によっては加入できないケースあり

最後まで読んでいただいてありがとうございました。

コメント